定年後に家を買うメリット・デメリットを徹底比較 賃貸にすべきか決めるポイントをプロが解説

家づくりのタイミング

2022/10/12

2023/09/26

「子育ても終わり、仕事も定年退職。これからの人生のために住宅を購入できるだろうか」

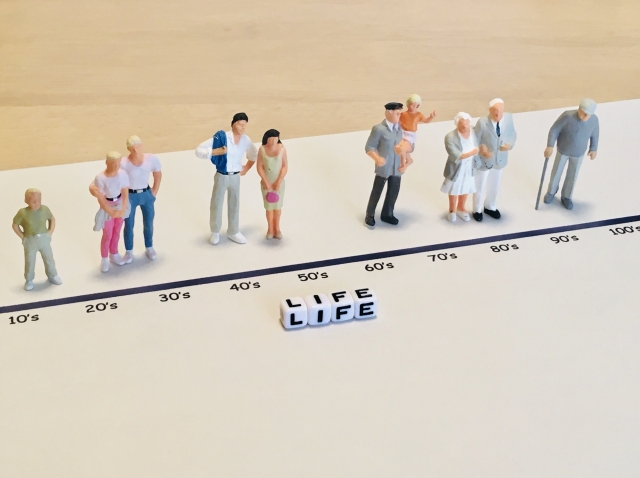

定年退職は、人生のなかでも大きな節目となるイベントです。

子育てや仕事に区切りをつけた後の生活は、セカンドライフなどとも呼ばれています。

生活が大きく変わるのであれば、住宅もそれに適したものにしたいですよね。

そこで本記事では、住宅の相談を受け付けるプロが以下の情報をまとめました。

●定年後に住宅を購入する3つのメリット

●注意しておきたい3つのデメリット

●住宅の購入にかかるお金

デメリットやお金の事情をしらないまま住宅を購入すると、生活を支えるはずの家が逆に足枷になってしまうかもしれません。

定年後の人生をよりよいものとするために、ぜひ最後までご覧ください。

目次

定年後に住宅を購入する3つのメリット

定年後に住宅を購入するメリットをご紹介します。

具体的には、下記の3つです。

1. 定年後のライフスタイルを設計できる

2. のちに子どもの資産になる

3. 現金よりも相続税を抑えられる

それぞれの詳細を解説します。

1. 定年後のライフスタイルを設計できる

定年後というタイミングは、これまでの人生とは違ったセカンドライフを設計するのに最適な時期です。

長らく住んでいる家は子育てを中心に考えているケースが多く、子どもが巣立ったあと急に広く感じる場合もあるでしょう。

子育ても終わり定年退職するこれからは、自分やパートナーの趣味にあわせて家を選べます。

これからのライフスタイルを設計するのに家は重要なポイントです。

定年後の住宅購入は、セカンドライフの設計に合わせて選べるというメリットがあります。

2. のちに子どもの資産になる

定年後に購入した住宅は人生の最後まで過ごす場合が多く、そのあとは子どもや親族へと相続されます。

子どもに資産を託して旅立てるのは、金銭面だけでなく精神的にも大きなメリットになるでしょう。

住宅であれば、相続後の活用方法もさまざまです。

【相続された住宅の活用事例】

●子ども自身が住宅に住む

●賃貸物件にして家賃収入を得る

●売却して現金化する

自分だけでなく子どもも支える財産が手に入ることは、定年後に住宅を購入するメリットといえるでしょう。

3. 現金を残すよりも相続税を抑えられる

定年後の住宅購入は、相続税の節税にもつながります。

通常、住宅の相続評価額は現金よりも安くなるケースが多いからです。

たとえば5,000万円の資産を相続する場合、現金なら5,000万円全額に相続税がかかります。

対して5,000万円で購入した住宅の場合、土地と建物に分けて計算されますが、土地は路線価や「小規模宅地の特例」等の節税効果があり、建物は固定資産税評価で計算されます。

ケースにもよりますが、5,000万円で購入した住宅の評価としては半額以下になってきます。

子どもに資産を残しつつ、相続税の対策ができることは大きなメリットです。

定年後に住宅を購入する3つのデメリット

定年後の住宅購入には、いくつかのデメリットもあります。

ここでは具体的な例を3つご紹介します。

1. 住宅ローンの審査に通りにくい

2. 固定資産税や修繕維持費がかかる

3. 自分や家族の健康状態が変わる可能性もある

それぞれの詳細を確認していきましょう。

1. 住宅ローンの審査に通りにくい

定年後の住宅購入は、ローンの審査に通りにくいというデメリットがあります。

多くの銀行やローンの業者は、完済時年齢(完済するときの年齢)を設定しているからです。

たとえば大手の銀行であれば80歳までに完済と制限しているケースが多く、65歳の定年時にローンを組んだとすれば15年しかローンの期間がありません。

ローンの期間が短くなるほど月々の返済額が上がります。定年後に割高な返済額を支払える能力があるのか、審査の目が厳しくなるのは当然といえるでしょう。

住宅を購入する意志はあってもローンが通りにくくなるのは、定年後のデメリットです。

この場合、御子様と「親子リレー返済」を選択することも出来ます。

お子様の名義を借りて一緒に住宅ローンを組むのですが、デメリットはお子様が住宅ローンに参加する為、将来新規で住宅ローンを他で組むことが非常に難しいことです。

最近では、通常の住宅ローンとは違うリバースモゲージ住宅ローンという選択肢も出ています。

リバースモゲージ型住宅ローンとは、新たに購入した住宅を担保に入れることで、返済額を減らして住宅を購入できるローンのことです。

具体的には、従来の住宅ローンが毎月「元金+利息」を支払うのに対し、リバースモゲージ型住宅ローンは「利息」のみを支払います。

借入人の死後は相続人がローンの残りを支払うか、住宅を売却したお金で返済するかを選べます。

2. 固定資産税や修繕維持費がかかる

持ち家の場合は、借家と違って固定資産税や修繕維持費がかかるというデメリットがあります。

定年時の退職金などで一括で住居を購入したとしても、住宅に関する出費はどうしてもあるため注意が必要です。

たとえば購入した家が数年後に雨もりをした場合、修繕のために大きな出費を強いられるでしょう。

雨もりなどのトラブルを避けるため、外壁塗装などをしっかりおこなう場合でも、出費は避けられません。

定年後の収入状況によっては、固定資産税の支払いさえも負担になるケースも考えられます。

住宅を維持するコストがかかってしまうのは、家を購入するデメリットといえます。

3. 自分や家族の健康状態が変わる可能性もある

自分や家族の健康状態が変われば住み続けられなくなる可能性があるのも、定年後に住宅を購入するデメリットです。

場合によってはバリアフリーの家への引越しが必要になったり、遠くで暮らしている子どもの近くへ引っ越したりする必要が考えられます。

自身や配偶者が健康でも、お互いの両親に介護が必要になる可能性もあります。

状況によっては、新しい住宅が足枷となってしまうでしょう。

家の購入金額以外にも発生するお金と定年後の注意点

定年後の住宅購入にあたってもっとも不安材料となる、お金の事情について解説します。

家の購入金額以外に必要なお金で、なかでも定年後だからこそ注意すべきものは次の3つです。

1. リフォーム費用

2. 修繕・維持管理費

3. 固定資産税

それぞれ掘り下げて解説します。

1. リフォーム費用

定年後に家を買う場合、バリアフリー化などのリフォーム費用が発生する場合があります。

購入時には問題がなかった段差でも、十数年後につまずく原因になるケースもあるでしょう。

家で過ごす時間も長くなるため、快適に過ごすにはリフォームは必要なものといえます。

住宅の購入後にリフォームが必要になる可能性が高いことは、定年後に家を買う場合にお金が発生するポイントです。

2. 修繕・維持管理費

修繕や維持管理費についても、住宅費用以外に発生する出費として覚えておくべきでしょう。

定年後ならではの気をつけておきたいポイントは主に体力面の問題です。

庭や畑がある場合、年齢を重ねるとメンテナンスに非常に苦労します。最終的には業者に頼むことも増えてしまうでしょう。

屋上などの高い場所の修繕も、安全面を考えると人に頼むことをおすすめします。

若いうちはDIYで安価に直せていたようなものも、体力的な問題から業者に頼むようになるため、修繕費が膨らむ可能性があります。

3. 固定資産税

固定資産税とは、不動産の所有者が毎年納めなければならない税金です。

以下の方法で計算します。

固定資産税額 = 固定資産税課税標準額×税率1.4%

安定した収入が得られなくなった定年後では、固定資産税の支払いが負担となる場合もあります。

家を購入する際は、固定資産税も考慮するようにしましょう。

戸建て住宅と賃貸住宅の費用の比較

定年後に戸建て住宅を購入する場合と賃貸のまま暮らしていく場合、費用面ではどのような違いがあるか確認していきます。

戸建てでかかる費用

大きくかかる費用は固定資産税と修繕費用です。

固定資産税は毎年かかりますので今後幾らくらい発生するのか事前に確認しておきましょう。

修繕費用ですが、建物の状況にもよりますが、一般的な木造住宅の場合、10年に一度150万円~200万円程度かかる計算が必要です。

最近は火災保険も保険料上昇していますので注意しておきたいです。

賃貸でかかる費用

費用としては毎月の賃料と更新料になります。

長生きすればするほど支出が増えていきますので預貯金を崩していく不安はあるかもしれません。

また、賃貸物件によっては、高齢者の入居を断られることもあります。

高齢者専用住宅は家賃が周辺相場よりも高くなりますのでより慎重に検討する必要で出てきます。

戸建てとマンションのどちらを購入すべきか

定年後に求める住まいでは、戸建てとマンションのどちらを選ぶべきか、ポイントをまとめました。

立地を確認

住むべき場所(立地)では、何を重視するかしっかり検討すべきです。

駅から近い場所なのか、スーパーや病院など生活に欠かせない施設の近くにすべきかは勿論ですが、坂が多い場所や幹線道路沿いなど環境をきちんと確認しておべきでしょう。

特に階段や急な坂道を利用しなきゃいけない住まいはかなりきつくなります。

維持管理費の確認

費用面では大きく異なります。

戸建ての場合、建物の素材によって異なりますが、木造住宅ですと10年毎に150~200万円程度のメンテナンス費がかかります。

鉄骨住宅ですと20~30年に一度メンテナンス費がかかります。

マンションの場合、毎月管理費や修繕積立費が発生します。駐車場代や駐輪場代がかかることも。

勝手に支払いを辞めることは出来ず、所有している限りずっと発生する費用となります。

今後発生する費用の総額が幾らくらいになるのか事前に確認しておきましょう。

配置と間取りの確認

一般的な戸建て住宅ですと道路から玄関までに階段が数段あります。

建物内がバリアフリーでも外出時に支障が出ることもありますし、二階建ての建物ですと昇り降りが負担になります。

マンションは戸建てよりも移動は楽な事が多いですが、中古マンションを購入するとバリアフリーに程遠い仕様になっていますので注意しましょう。

定年後に買う家の選び方ポイント

では、実際に購入すべき家の選び方ですが、何に気をつけるべきでしょうか?

数多くのお客様を見てきて気付いた点をまとめました。

預貯金の確認

最優先課題ですが、把握されていない方も多いです。

家族間で情報共有していないとそもそも購入出来るのかどうかも分かりません。

現預金、金商品、不動産等どのくらいあるのか把握しましょう。

購入後の生活をイメージする

購入後の生活をイメージした時に、いつまで働くのか、どんな余暇を楽しむのか、必ずイメージしましょう。

趣味によっては戸建てやマンションに向いていないことも出てきます。

アウトドアや自動車好きな方と映画見たり読書を楽しみたい方では求める住まいは異なるかもしれません。

手離れが良いか

夫婦で住んでいた住居も配偶者が亡くなると他の場所に引っ越すことも出てくるでしょう。

その時に売却出来たり賃貸にすぐ貸せる物件なら心配無いですが、「売れない・貸せない」物件だと負担ばかり増します。

今後の生活のイメージを具体的に行い手離れの良い物件を購入して欲しいです。

まとめ

人生100年時代、残り3分の1の人生をよりよいものとするには、定年後に家を買うのも選択肢のひとつとなるでしょう。

現物資産である家は子どもに残せる資産となるだけでなく、現金よりも相続税を節税できるとあって、金銭的なメリットも大きいです。

一方で人生にはなにが起こるか分からない側面もあり、ご家族の健康状態によってはせっかく購入した家にすみ続けられなくなる可能性もあります。

そのため、金銭的なリスクも現実的に考えた上で行動すべきでしょう。

ひとりひとり違う人生ですから、最適な選択が違って当然です。

なお、当社が提供している「housemarriage」では、住宅コンシェルジュが理想の家づくりのサポートとして、住まいを探す上で重要なハウスメーカーや工務店の営業担当者とのマッチングサポートをさせていただきます。住宅購入の予算計画からもご相談を承っております。サービス詳細は以下をご参照ください。

この記事のタグ

運営会社情報

会社名

:有限会社ティーエムライフデザイン総合研究所

代表者

:渡辺知光

本社

所在地:〒104-0045 東京都中央区築地2-15-15 セントラル東銀座1002

アクセス

:地下鉄日比谷線築地駅より徒歩3分

:地下鉄日比谷線都営浅草線東銀座駅より徒歩3分