実際どうなの?住宅ローン完済の理想の年齢は何歳?

家づくりの予算・費用

2023/02/28

2023/09/26

実際どうなの?住宅ローン完済の理想の年齢は何歳?

住宅ローンの資金計画を立てる際、完済できる年齢を考えて不安になる人も多いのではないでしょうか。

昨今では晩婚化による影響で、住宅ローンを借り入れし始める年齢が上昇傾向にあります。

それに加えて住宅価格の上昇による借り入れ金額の増加もあり、住宅ローンの完済時年齢が伸びているのが現状です。

そこで今回は、住宅ローン完済の理想の年齢や返済計画を立てる際のポイントについてまとめてみました。

なお、当社が提供している「housemarriage」では、住宅コンシェルジュが理想の家づくりのサポートとして住宅購入の予算計画からご相談を承っております。サービス詳細は以下をご参照ください。

【housemarriage】理想の家づくり・家探し・住宅購入をサポート

目次

住宅ローンの完済の理想の年齢は65歳

住宅ローンの完済年齢は65歳に設定するのが理想的とされています。

なぜこの年齢かというと、一般的な企業で働ける年齢の上限が65歳とされているからです。

そもそも定年は60歳と設定している企業が大半ではありますが、「雇用機会の確保」の義務化により、希望すれば最長65歳まで働けるようになっています。

中には「65歳以降の返済は退職金で賄えばいいのでは?」と考える方も多いかもしれません。

しかし、人生100年時代といわれる昨今において、退職金を住宅ローン返済に充てることはあまりよい選択肢ではないといえます。

仮に80歳まで生きるとしても、65歳時点でまだ15~20年は生活を維持していかなければなりません。

安心した老後生活を送るためにも、できれば退職金を住宅ローン返済に充てることは避けた方が無難です。

また、完済年齢を考えるときは健康寿命も意識しましょう。

健康寿命とは「 健康上の問題で日常生活が制限されることなく生活できる期間」を指します。

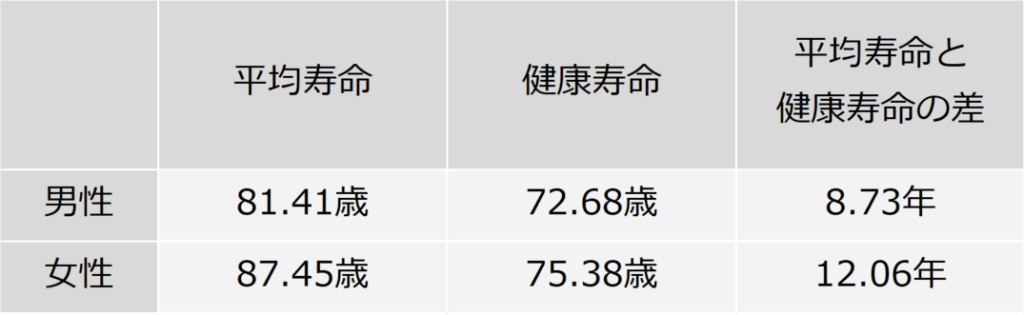

厚生労働省の調査によれば、男女別の平均寿命と健康寿命は以下の通りです。

上記から分かるように、日本人の健康寿命は平均寿命よりも約10年ほど短くなっています。

そのため、70歳を超えても住宅ローンの残債が残っているようだと、老後に生活が困窮する恐れがあるほか、最悪の場合は破産してしまうこともあるでしょう。

健康寿命を過ぎる前に完済できるような返済計画を立てることが大切です。

そもそも住宅ローンは何歳まで借りられる?

借入時の年齢にも条件があり、一般的に20歳以上70歳未満と設定されていることが大半です。

また完済時の年齢は一般的に80歳未満とされています。とはいえ、これらの金融機関によって異なるため、事前に調べておく必要があるでしょう。

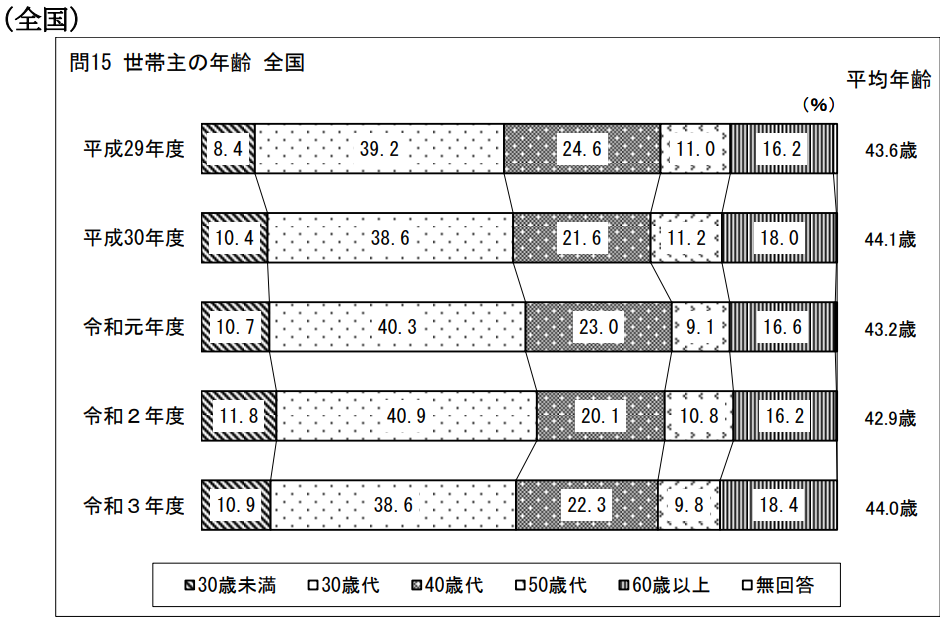

実際に注文住宅を購入する人の平均年齢は44.0歳で、年々借入時の年齢が上昇傾向にあります。

多くの割合を占めているのが30代と40代であり、その次に割合が高いのが60歳以上です。

借入時の年齢の上昇に伴い、完済時年齢も伸びています。そのため、仮に平均年齢の44歳で借入をして返済期間を35年に設定すれば、完済時年齢は79歳です。

定年後も返済が続いてしまう人の中には、老後資金では対応できずに65歳以降も働かなくてはならないケースも出てくるでしょう。

実際に借り入れている人の返済期間は約30年よりも短い

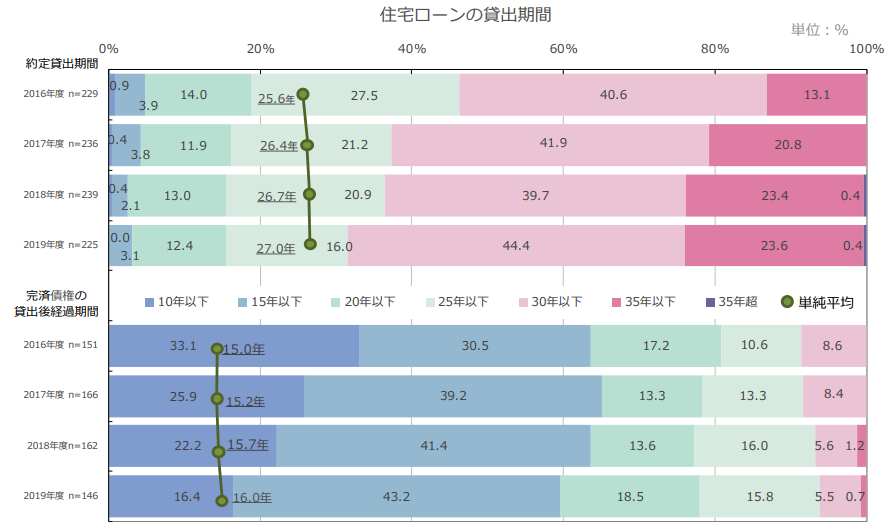

国土交通省の「令和2年度住宅市場動向調査報告書」によると、住宅ローンの返済期間は平均で約30年です。

とはいえ、実際は繰り上げ返済や借り換えを行い、借入当時に設定した年数よりも短期間で完済している人が多い傾向にあります。

住宅支援機構の「住宅ローン貸出動向調査」をもとにローン貸出期間と完済時年数の差をグラフでまとめてみました。

(出典:2020年度住宅支援機構の「住宅ローン貸出動向調査」)

表から、実際は10年ほどの差があることがわかるでしょう。

返済期間を短くすれば利息を払わなくて済むためお得であるほか、老後資金の準備に早い段階で取り組めるといったメリットが見込めます。

とはいえ、将来の出費は予想がつきにくいことに加えて、無理のない返済計画は各家庭によって異なります。

上記の平均年数は一つの事例として捉え、自分に合った返済計画を立てるように心がけましょう。

住宅ローンを65歳までに完済をする際の返済シミュレーション

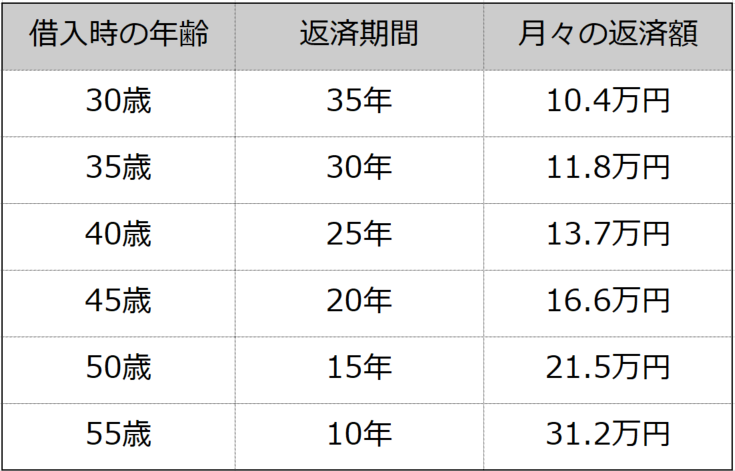

借入時年齢別に、完済年齢を65歳に設定したときのシミュレーションをしてみました。

ここでは、借入額を3,500万円と仮定し月々の返済額を計算しています。

(※元利均等返済、固定金利、適用金利1.3%、ボーナス支払いなし)

表からも分かるように、借入時年齢が上がるほど返済期間が短くなり月々の返済額は高額になります。

そのため、理想である65歳まで完済をするには借入時の年齢によって負担額が大きく異なると言えるでしょう。

とはいえ、住宅ローンを組むタイミングは各家庭によって様々であり、正解はありません。

借入時の年齢に合わせた無理のない返済計画を組むことが大切です。

完済が65歳を過ぎてしまうときはどうする?

資金計画をした際に完済年齢が65歳を超過してしまう場合には、以下の手段で返済期間の短縮を図りましょう。

● 繰り上げ返済を行う

● 借り換えを行う

繰り上げ返済を行う

借り入れ後に一部繰り上げ返済を行うことで、返済期間の短縮が見込めます。

一部繰り上げ返済には「期間短縮型」と「返済額軽減型」の2つの方法があり、返済期間を短くできるのは「期間短縮型」です。

期間短縮型は返済額軽減型よりも利息軽減効果が高いため、より効率的に早期完済を目指せるでしょう。

ただし、繰り上げ返済を行うとなれば、借り入れ後に老後資金などの貯蓄とは別に繰り上げ返済用の貯蓄も行わなくてはなりません。

そのため、入念な資金計画が必要となります。

借り換えを行う

繰り上げ返済よりも難易度は上がりますが、借り換えを行うのも一つの手です。

借り換えとは金利の低い住宅ローンに借り換えを行うことで、返済期間の短縮を見込む手法を指します。

住宅ローンは金融機関の審査に通りさえすれば、何回でも借り換え可能です。

就労中に借り換えの申請を行わないと借り換え出来ないことが多いので注意が必要です。

利息を軽減できれば、毎月の返済額を変えずに返済期間を短縮できる可能性があります。

とはいえ、昨今における住宅ローンの金利は低水準であるため、さらなる金利の低下はあまり見込めないのが現状です。

65歳までに完済をするためのポイント

65歳までに完済するためのポイントは以下の通りです。

● 頭金を多く入れる

● 購入物件を見直す

● 金利の低い住宅ローンで借り入れをする

65歳まであまり期間がないという人は、なるべく頭金を多く入れるほか、価格の安い購入物件に見直すなどして、借入金額を減らすように心がけましょう。

住宅ローンは長い期間の借入となるため、低金利で借りられるとなれば家計への負担を減らせます。

また、一般的に60歳以降は給与が下がることも念頭に置いておくことが大切です。

契約雇用制度や役職定年により、収入のピークは定年よりも手前に設定されている会社がほとんどでしょう。

業種によっては50代前半から給与が下がるケースも珍しくないため、勤め先の給与体系について確認しておくことはもちろん、それらを踏まえた返済計画を立てる必要があります。

一方で、収入に余裕がある場合、予定よりも早めに完済してしまうのも一つの手です。

完済までの期間が早ければ早いほど、老後資金を貯められる時間が増えるほか、この先の住居費を大きく削減できるでしょう。

融資審査でチェックされる項目

金融機関でローンを組む際には、主に以下の項目が審査項目として挙げられます。

● 完済時年齢

● 借入時年齢

● 健康状態

● 担保評価

● 年収や勤続年数

● 連帯保証

それぞれ詳しく見ていきましょう。

完済時年齢

ほぼ全ての金融機関が、完済時年齢を審査項目としてチェックしています。

一般的に完済時の年齢は80歳未満とされていますが、年齢が上限に近づくほど審査に通るのは難しくなってしまうでしょう。

また、先にも述べたように、60歳からは収入が大きく減る可能性があるため、なるべく65歳を完済時年齢として設定をして借入することをおすすめします。

借入時年齢

完済時年齢と同じく、借入時年齢にも上限があります。

これも金融機関によって異なりますが、満65歳や満70歳などが一般的です。

ただし、完済時年齢に近ければ近いほど短期間で完済をしなくてはならず、月々の返済額は大きくなります。

そのため、返済能力が高いかどうかを見極めるために、金融機関の審査はより厳しくなるでしょう。

健康状態

返済能力があるか否かの判断は、年齢だけでなく健康状態も挙げられます。

というのも、持病がある人は団体信用生命保険(団信)に加入できないケースがあり、通常住宅ローンを借りられません。

団信の加入ができないとなった場合には、フラット35のような団信の加入が任意であるローン商品を検討する必要があります。

もしくは金利負担を増やすと団信に加入出来るケースがあります。

担保評価

返済期間が長期になる住宅ローンは、途中でケガや病気などによって収入が減り、返済が滞ってしまうケースも少なくありません。

このように返済不能になってしまった場合、不動産会社に抵当権を設定することで、不動産を売却して融資金額の回収に充てられる仕組みがあります。

よって、抵当権を設定した不動産会社の評価額もチェックされるポイントとなります。

最近では評価額の低い建物を扱うハウスメーカーも存在しており、その場合は融資可能額が引き下げられる可能性もあるでしょう。

年収や勤続年数

勤続年数が長く年収が安定しているとなれば、返済能力があると見なされる判断材料となります。

そのため、年収や勤続年数も多くの金融機関が重要視しているポイントです。

昨今では働き方が多様化しているため、フリーランスや個人事業主も多くいます。

この場合は、たとえ高収入であっても会社勤めの人と比べると審査が厳しい傾向にあるでしょう。

審査に通る可能性はありますが、金融機関によっては個人事業主の利用ができないと定めているケースも少なくありません。

借り入れをする前に、フリーランスや個人事業主でも借り入れがしやすい金融機関かどうかを調べておくとよいでしょう。

フラット35は比較的審査が緩いこともあり個人事業主の方も多く借りています。

連帯保証

基本的に住宅ローンの借り入れには連帯保証人は必要ありません。

しかし、返済能力が見込めないと判断された場合、親や配偶者を連帯保証人もしくは連帯債務者として設定するケースがあります。

● 連帯保証人:契約者の返済が滞った際に返済を保証する

● 連帯債務者:契約者と同じ債務を負う

どちらを設定する場合であっても、契約者と同様に年収や健康状態などの審査が必要です。

住宅ローンの返済計画を立てる際の注意点

住宅ローンの借り入れをする際には、ライフプランを考慮しながら返済計画を立てることが大切です。そこで、返済計画を立てる際には以下の3つのポイントに気を付けるとよいでしょう。

● 返済しやすい金利タイプであるか

● 今後のライフプランを考慮したか

● 金融機関の融資条件を確認したか

ひとつひとつ見ていきましょう。

返済しやすい金利タイプであるか

住宅ローンを組む際には、「固定金利」と「変動金利」の2つのタイプから選択することになります。

固定金利は金利が固定されるため、毎月の返済額を一定に保てます。

一方で、変動金利は借り入れ当初の金利が安いのがメリットです。

ただし、市場の動向に合わせて半年ごとに金利が見直され、金利が上がっていくリスクを伴います。

どちらが自分にとって返済しやすい金利タイプであるか見極めたうえで、選ぶ必要があるでしょう。

今後のライフプランを考慮したか

今後のライフプランを考慮した返済計画を立てることも大切です。

その際、借入時の年齢からシミュレーションを行い、大きな出費になる子どもの教育資金や老後資金、家のリフォームなども考えることを忘れないように気を付けましょう。

定年である65歳までに完済できるのが理想ではあるものの、無理が生じる返済計画の場合は日々の生活に大きな影響を及ぼしかねません。

というのも、基本的に一度借り入れをしてしまうと、融資額を増加することや返済期間を延ばすことは難しくなります。

そのため、余裕を持った返済計画にしたうえで、途中で繰り上げ返済をして返済期間の短縮を図るとよいでしょう。

金融機関の融資条件を確認したか

住宅ローンを利用する金融機関を選ぶ際に、ついつい金利だけに目を向けがちですが、融資条件についても確認しておく必要があります。

というのも、金利が安かったとしても諸費用(融資手数料、印紙税、登記費用など)が高いケースも見受けられるためです。

また、諸費用の支払方法が一括になるのか分割で支払うのかは金融機関によって異なるほか、繰り上げ返済時に手数料が発生するケースも珍しくありません。

そのため、金融機関を比較する際はこれらの融資条件をチェックしておくことが大切です。

住宅を購入する人の中には、先に土地を購入するケースもあるでしょう。

その場合には、土地の購入資金を融資してもらえる「つなぎ融資」といった制度が利用できます。

この制度の利用の有無や手数料についても合わせて確認しておきましょう。

まとめ

今回の記事では、住宅ローンの理想の完済年齢や返済計画を立てる際のポイントについてお伝えしました。

住宅ローンの完済時年齢の理想は65歳と言われていますが、借入時の年齢は人それぞれであるため全員が理想として設定できるとは限りません。

無理に完済時年齢を65歳に設定をして無理な返済計画を立ててしまうと、日々の生活に大きな影響を及ぼしてしまいます。

また、借入後に返済期間の延長や借入額の増加は難しくなるため、今後のライフプランや老後資金を考慮することも大切です。余裕のある返済計画を立てたうえで、繰り上げ返済をするなどして借入期間の短縮を図るとよいでしょう。

とはいえ、住宅ローンの返済計画や繰り上げ返済をするタイミングなど、自分では判断が難しいと考える人も多いかもしれません。その場合は、ファイナンシャルプランナーなどの専門家に相談することをおすすめします。

なお、当社が提供している「housemarriage」では、住宅コンシェルジュが理想の家づくりのサポートとして、住まいを探す上で重要なハウスメーカーや工務店の営業担当者とのマッチングサポートをさせていただきます。住宅購入の予算計画からもご相談を承っております。サービス詳細は以下をご参照ください。

この記事のタグ

記事コンセプト

ハウスメーカーの垣根を超えて地域ごとに担当者をご紹介しておりますので、まずは希望地域を絞って頂き、その地域に登録している担当者の様々な趣味嗜好や家づくりに対する熱い思いを確認してください。

きっと皆さんの家づくりに対するこだわりをきちんと受け止めてくれて、どうすればその夢を解決できるのか一緒に悩みながらも満足のいく家づくりを導いてくれる担当者に出会えるはずです。

担当者との偶然の引き合わせも良いかもしれませんが、ご自身で家づくりのパートナーを指名してしてください。

運営会社情報

会社名

:有限会社ティーエムライフデザイン総合研究所

代表者

:渡辺知光

本社

所在地:〒104-0045 東京都中央区築地2-15-15 セントラル東銀座1002

アクセス

:地下鉄日比谷線築地駅より徒歩3分

:地下鉄日比谷線都営浅草線東銀座駅より徒歩3分