40代で家を買うならここに気を付けて!1級ファイナンシャル技能士がポイントと注意事項を解説

家づくりのタイミング

2023/03/16

2023/09/26

「40代で家を買って大丈夫だろうか」と悩んでいる人は多いのではないでしょうか。

20代や30代と比べて40代は老後を視野に入れた家選びが可能となる一方で、自分に見合っていない返済プランを立ててしまうと、生活に大きな影響を与えてしまいます。

適切な返済期間の設定はもちろん、大きな出費となり得るライフイベントに備えて自己資金を確保しておくことも重要です。

そこで、今回は40代で家を買う際のポイントや注意事項について、1級ファイナンシャル技能士が解説します。

目次

40代で家を買う人は珍しくない

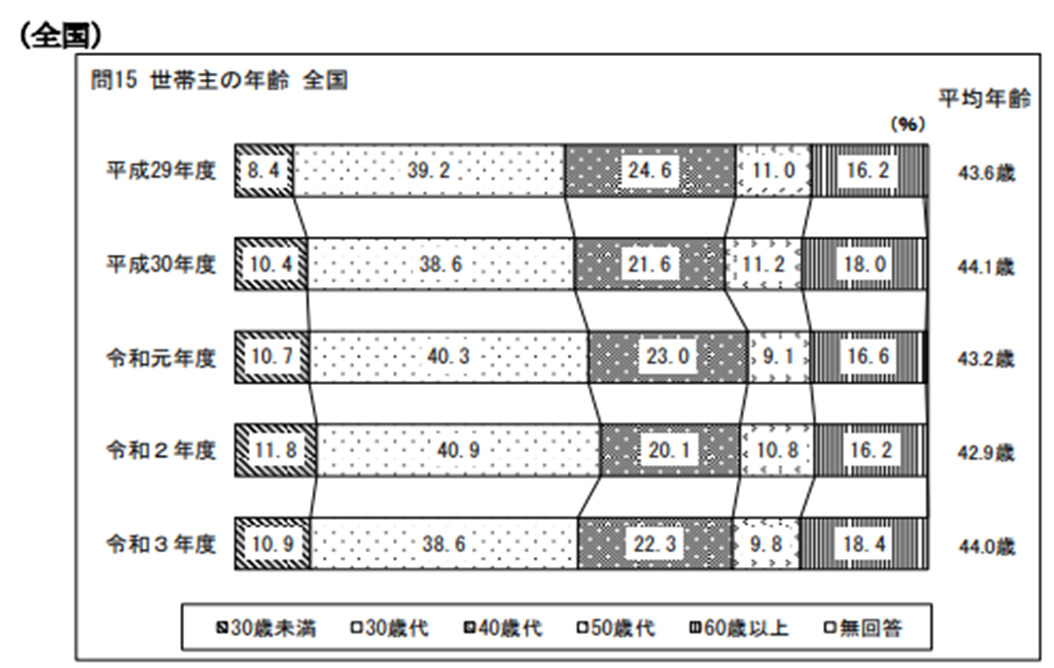

家を買う人の年代は、30代後半~40代前半がメイン層であり、40代で購入することは決して珍しくありません。

以下の表は、住宅タイプにおける年代別の割合を表しています。

ほとんどの住宅タイプにおいて30代の割合が最も多く、続いて40代となっていることがわかります。平均年齢は40歳を上回っていることが大半です。

一方で、建て替えの場合には60代が半数以上の割合を占めています。もちろん年齢を重ねても家を買うことはできますが、50代以上となると住宅ローンの審査に通るのが難しくなることが懸念されるでしょう。

それに伴い、頭金を入れて借り入れ金額を少なくするほか、物件の選択が限られることも想定されるので注意が必要です。

このようなことから、住宅ローンを最大限利用して家を買うことを検討する場合、なるべく40歳前半までに借り入れをスタートしたほうがよいといえるでしょう。

40代の物件選びのポイント

若い年代と比べて40代は、今後のライフステージの見通しが立ちやすい時期でもあります。

そのため、物件を選ぶ際は「年齢を重ねても快適に過ごせる物件であるか」についても重視すべきポイントだといえるでしょう。

老後となれば、足腰が弱くなり2階に上がるのが大変だと感じる時期がくるかもしれません。そのため、1階で完結できる平屋はもちろん、バリアフリーを取り入れたデザインにするなどの工夫をするとよいでしょう。また、通院や買い物のしやすさなどの周辺環境も併せて確認しておくことをおすすめします。

一方で、資金計画を立てる際は無理のない返済プランにすることが大切です。

というのも、40代で家を買うとなると定年までの就労期間が短くなってしまうため、老後に毎月の支払い負担額が大きくなる恐れがあります。

物件を選ぶ判断の一つとして、自身の収入に見合った価格であるかどうかもチェックしておきましょう。

賃貸暮らしとの違い

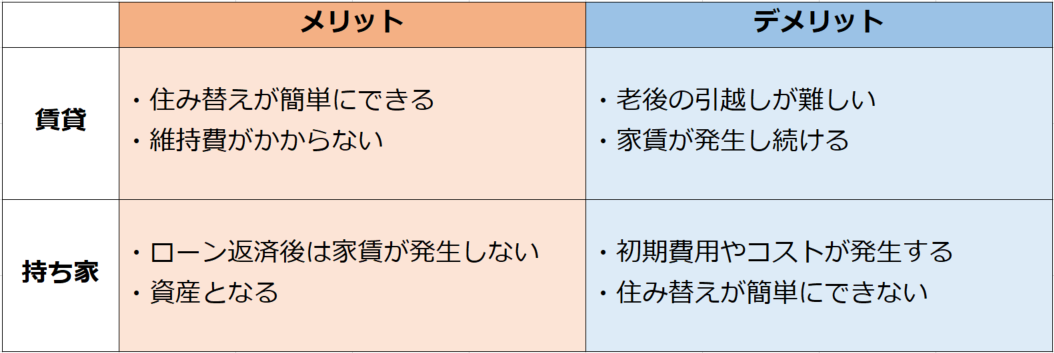

「家を買わずに、このまま賃貸で暮らしたほうがよいのではないか」と悩む人も多いかもしれません。

持ち家と賃貸では、それぞれメリットとデメリットが異なります。以下の表にて賃貸と持ち家の比較をしてみました。

賃貸暮らしは維持費が発生しないことや、身軽に動きやすくライフスタイルに合わせて住み替えを検討している人に向いています。

一方で、持ち家はローンさえ返済してしまえば家賃が生じないほか、自分の資産となります。また、家を購入する際は原則として団信(団体信用生命保険)に加入することから、万が一のことがあっても残された家族に家を残せることは持ち家ならではのメリットです。

とはいえ、初期費用や修繕費用などのコストが発生する、住み替えが簡単にできない点に懸念を抱く方もいるかもしれません。

しかし、自分のライフスタイルを考慮して購入すればそこまで大きなデメリットにはならないでしょう。

40代で家を買うメリット

40代で家を買うメリットとして、以下の3つが挙げられます。

●頭金を貯めやすい

●老後を視野に入れた家づくりができる

●返済プランが立てやすい

それぞれ見ていきましょう。

頭金を貯めやすい

仕事をしている年月が長いことや、年齢が上がるにつれて収入アップが見込めることから、40代は頭金を確保しやすいといえます。

頭金が準備できれば、借り入れ金額を減らして返済期間の短縮も図れるでしょう。

とはいえ、「子どもの進学や親の介護で頭金に回せるお金がない」という人も多いのではないでしょうか。

この場合、家の購入を断念しなくてはいけないかというと、そうではありません。頭金なしでも家の購入は可能です。

先にも述べたように40代で家を買う人は珍しくなく、ローン審査の点では問題ありません。基本的な35年ローンであれば、45歳までに組めば80歳で完済する返済プランが立てられるでしょう。

老後を視野に入れた家づくりができる

20代や30代と比べて40代は、今後の生活の見通しが立てやすくなる時期でもあります。そのため、老後を視野に入れた家づくりができることが利点です。

先にも述べたように、バリアフリーを取り入れたデザインや、老後の生活を意識した間取りや立地選びが可能となります。無駄に子供部屋を作る必要が無いかもしれません。

このように、若い世代と違った視点で選べるため、「年齢を重ねたら住みにくい家になった」などの失敗のリスクを防げるでしょう。結果として、住み替えが不要となり、長く住める家を持てることに繋がります。

返済プランが立てやすい

40代ともなれば、転職の可能性は低くなり安定した暮らしをしている人が多くなります。また、家族構成などの変化が少なくなるため、今後のライフスタイルが想定しやすくなるでしょう。

結果として、ライフスタイルが明確となり、具体的な返済プランが立てやすくなります。そのため、物件選びにおいてもスムーズにいくケースが増え、より満足のいく家を買うことに繋がるでしょう。

40代で家を買うデメリット

40代で家を買うデメリットとして、以下の2つが挙げられます。

●返済期間が短いうえに毎月の負担額が大きくなる

●維持費がかかる

ひとつひとつ見ていきましょう。

返済期間が短く毎月の負担額が大きくなる

過去の個別相談でも一番危惧されるポイントです。

定年までに完済をしたいと考えた場合、返済期間が短いうえに毎月の負担額が大きくなることが想定されます。

一度短く組んだ返済期間を返済が厳しいことを理由に長く引き伸ばすことは金融機関は嫌がります。そうなれば、生活に大きな影響を与えかねません。

もちろん収入がある間に完済するのが理想ではありますが、現実的ではない場合は返済期間を長く設定しておくことが無難でしょう。

というのも、40代で一般的な35年ローンを組むとなると、完済する年齢は70歳を超えてしまいます。そのため、5~10年は年金から返済をしなくてはなりません。

定年後でもローンの支払いが無理なくできる返済プランを立て、余裕があるタイミングで繰り上げ返済を行い返済期間の短縮を図ることをおすすめします。

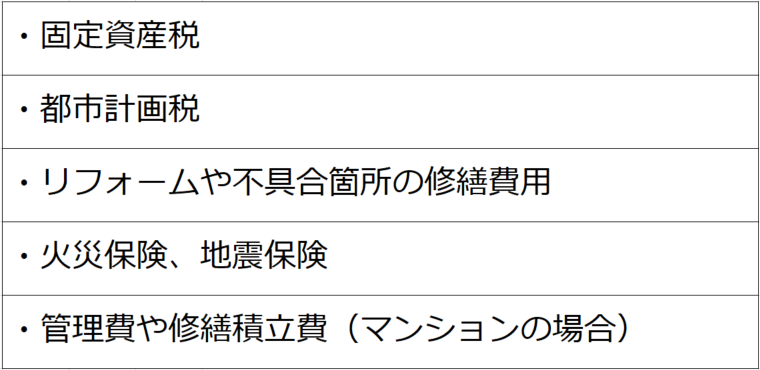

維持費がかかる

物件を購入したときに発生する費用のほかに、購入後にかかる維持費についても理解しておく必要があります。購入後にかかる維持費として挙げられるのが、主に以下の5つです。

購入する物件によって異なりますが、一般的な一戸建てであれば維持費は年間30~40万円、マンションの場合には一戸建てよりも割高になる傾向があります。

そのため、住宅ローンの返済費用とは別に、維持費に対しても自己資金を確保してくことが大切でしょう。

家の購入にはいくら必要?

家の購入には、どのくらいの資金が必要なのか漠然としてよくわかっていない人も多いのではないでしょうか。家の購入には、住宅に関わる費用と各種諸費用が発生します。

まずは住宅に関わる費用から見ていきましょう。住宅金融支援機構の2021年度「フラット35利用者調査」によると、土地付き注文住宅で全国平均4,455万円、建売住宅3,605万円という結果が出ています。首都圏と地方では土地の価格に差があることから、家を購入するエリアによって価格の差は大きくなるでしょう。

最近は土地価格も建物価格も上昇しておりますので上記の全国平均よりも高くなると認識したほうが良いです。

次に、税金や手数料などの各種諸費用についても確認しておきましょう。原則として現金で用意すべき金額です。

諸費用とは、契約時の印紙税や登録免許税をはじめとして税金や手数料のことを指します。これらは、新築や中古、マンションか戸建てによって異なるため、事前に確認しておきましょう。

新築の戸建てやマンションの場合は物件価格の3~6%、中古戸建ての場合は6~9%が相場です。なぜ中古戸建てのほうが高いのかというと、仲介手数料が高くなることが挙げられます。そのため、安易に安いイメージがある中古戸建てを選んで、後から思ったよりも高かったとなるケースも少なくありません。購入価格はもちろん、諸費用についても把握しておくことが大切です。

また物件を問わず住宅ローンの選択によっては現金が借入金額の2.2%必要となる場合もありますので事前確認が必要です。

40代で家を購入する際は資金計画が大切

40代で購入する際には、以下の2点に気を付けた資金計画をすることが大切です。

●完済時年齢を考慮した返済プランを立てる

●教育や老後資金に充てる費用を別途確保する

●ローン審査を通りやすくしておく

●修繕費用を別途確保する

それぞれ詳しく見ていきましょう。

完済時年齢を考慮した返済プランを立てる

ローン審査の項目のひとつに「完済時年齢」があります。基本的に上限は75~85歳に設定されていますが、なるべく収入がある段階で支払いが済むようにしたほうが無難でしょう。その理由として、老後は年金生活となり、ローンの支払いまで手に負えない可能性があるからです。

とはいえ、無理な返済プランを立ててしまうと、生活に大きな影響を及ぼしかねません。そのため、余裕を持った返済プランにするようにしたうえで、余裕があるタイミングで繰り上げ返済を行いながら返済期間の短縮を図ることをおすすめします。

教育や老後資金に充てる費用を別途確保する

返済プランのシミュレーションを行う際は、大きな出費となる教育資金や老後資金をはじめ、家のリフォーム費用なども考慮することも大切です。

基本的に一度借り入れをしてしまうと、融資額の増加や返済期間の延長は困難になります。そのため、返済費用とは別に自己資金も同時に貯めていかなくてはなりません。今後起こり得るライフプランを明確にし、それにはどのくらいの費用が必要であるのかを調べておくとよいでしょう。

ローン審査を通りやすくしておく

資金計画を立てたところで、ローン審査に通らなくては家の購入は難しくなるでしょう。そのため、いかにローン審査を通りやすくしておくかも重要なポイントです。審査を通す前には、以下の2点について見直すとよいでしょう。

ローン以外の借入を無くす

住宅ローンを組む際には、他社からの借り入れがあるかどうかも判断材料としてチェックされます。借り入れを減らした状態で審査を受けた方が有利となるため、車のローンやカードローンなどの借り入れがある場合、可能であれば返済を済ましておくとよいでしょう。

複数の金融機関を検討する

金融機関によって金利や審査条件は異なるため、複数の金融機関を検討することをおすすめします。特に事務手数料や保証料は大きな差が出るため、注意が必要です。仮審査の申し込みを行いつつ、どの金融機関が自分に適しているか判断しながら検討するとよいでしょう。

ただし数多く仮審査を行うのは危険です。確実に通りそうな銀行を先に仮審査を行い結果を確認した上で、その後に本命の金融機関に仮審査を行いましょう。

修繕費用を確保しておく

建物の性能に異なりますが、修繕費用は多くの建物で発生します。その頻度と金額を把握せず老後を迎えるのは非常に危険です。

一般的な木造住宅で10年毎に150~200万円かけると本来の住宅性能が維持されます。老後は2回程度修繕費用が発生すると考えれば400万円程度は確保しておきたいです。

まとめ

今回の記事では、40代で家を買う際に注意すべきポイントをはじめ、メリット・デメリットについてお伝えしました。

40代だからといって家を買うタイミングが遅いわけではありません。老後の生活を意識しながら物件選びができるほか、頭金を確保しやすいことが利点として挙げられるでしょう。

とはいえ、返済期間が短くなってしまうことが想定されるため、毎月の負担額が大きくなり得ます。生活に影響が出ないようにするためにも、なるべく余裕のある返済プランを立てるほか、場合によっては物件の見直しをすることも検討してみましょう。

家の購入を検討していく中で、「自分に合った返済プランがわからない」と悩みを抱えている人もいるかもしれません。その際は、FPなどの専門家に相談することをおすすめします。

なお、当社が提供している「housemarriage」では、住宅コンシェルジュが理想の家づくりのサポートとして住宅購入の予算計画からご相談を承っております。サービス詳細は以下をご参照ください。

この記事のタグ

記事コンセプト

ハウスメーカーの垣根を超えて地域ごとに担当者をご紹介しておりますので、まずは希望地域を絞って頂き、その地域に登録している担当者の様々な趣味嗜好や家づくりに対する熱い思いを確認してください。

きっと皆さんの家づくりに対するこだわりをきちんと受け止めてくれて、どうすればその夢を解決できるのか一緒に悩みながらも満足のいく家づくりを導いてくれる担当者に出会えるはずです。

担当者との偶然の引き合わせも良いかもしれませんが、ご自身で家づくりのパートナーを指名してしてください。

運営会社情報

会社名

:有限会社ティーエムライフデザイン総合研究所

代表者

:渡辺知光

本社

所在地:〒104-0045 東京都中央区築地2-15-15 セントラル東銀座1002

アクセス

:地下鉄日比谷線築地駅より徒歩3分

:地下鉄日比谷線都営浅草線東銀座駅より徒歩3分